Организация бухгалтерского и налогового учета при применении упрощенной системы налогообложения

Рассмотрим более подробно обязанности организации, перешедшей на упрощенную систему налогообложения и выбравшую в качестве объекта налогообложения доходы, по ведению бухгалтерского и налогового учета.

Согласно п. 3 ст.4 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете» организации, перешедшие на упрощенную систему налогообложения, освобождаются от обязанности ведения бухгалтерского учета, если иное не предусмотрено настоящим пунктом.

Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, ведут учет доходов и расходов в порядке, установленном главой 26.2 НК РФ.

Организациям, применяющим упрощенную систему налогообложения, учета и отчетности, предоставляется право оформления первичных документов бухгалтерской отчетности и ведения Книги учета доходов и расходов по упрощенной форме.

Но в интересах учредителя для усиления внутреннего контроля желательно издать Приказ по учетной политике (пусть и в упрощенной форме) где будут заложены основные принципы бухгалтерского учета доходов, также элементом её будет формирование учета основных средств и нематериальных активов. Так как данные активы учитываются в порядке, предусмотренном законодательством РФ о бухгалтерском учете (п. 3 ст. 4 Закона 129 ФЗ). Элементами же налоговой учетной политики у них будет как минимум, выбранный объект налогообложения и порядок ведения книги учета доходов и расходов. Она может вестись как ручным способом, так и в электронном виде.

Основными задачами налогового учета являются:

ведение в установленном порядке учета своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах;

представление в налоговый орган по месту учета в установленном порядке налоговых деклараций по тем налогам, которые налогоплательщики обязаны уплачивать, если такая обязанность предусмотрена законодательством о налогах и сборах в том числе

ведение бухгалтерской отчетности необходимой для исчисления и уплаты налогов в порядке установленном п.п. 3 ст. 4 с Федерального закона № 129-ФЗ.

Данный закон предусматривает, что организации, применяющие упрощенную систему налогообложения, ведут учет основных средств и нематериальных активов в порядке, предусмотренном законодательством Российской Федерации о бухгалтерском учете.

Кроме того, необходимо вести учет кадров и учет рабочего времени, поскольку согласно ст. 346.11 НК РФ организации, применяющие упрощенную систему налогообложения, производят уплату страховых взносов на обязательное пенсионное страхование в соответствии с законодательством Российской Федерации.

Пренебрежение правильным оформлением документов по учету кадров часто ставит работодателя в невыгодную позицию при решении трудовых споров при возникающих конфликтных ситуациях с работниками.

Кроме того, не следует забывать, что согласно п.4 ст. 346.11 НК РФ для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, сохраняются действующие порядок ведения кассовых операций и порядок представления статистической отчетности.

Принимая во внимание, что организация, применяющая упрощенный учет, не освобождается от уплаты иных налогов, кроме поименованных в п.п. 2и 3 ст. 346.11 НК РФ, например транспортного налога, следует вести регистры соответствующих расходов и регистры начисленных налогов (транспортного налога, государственной пошлины и т. д.).

Организации применяющие упрощенную систему налогообложения также не освобождаются от обязанностей налоговых агентов (п.5 ст. 346.11 НК РФ) в связи с чем возникает обязанность вести учет данных операций, и возникающих налогов (НДС, НДФЛ, налог на прибыль и т. д.).

Для учета основных средств рекомендуем:

1. Вести регистр «Приобретение основных средств»– данный регистр может иметь произвольную форму, но должен содержать информацию о всех затратах связанных с приобретением конкретного основного средства (при этом следует учитывать, что затраты на приобретение основного средства учитываются с НДС.), дате ввода в эксплуатацию, присвоенной амортизационной группе. Данный регистр также может содержать расчет месячной суммы износа данного основного средства.

2. При вводе в эксплуатацию основного средства необходимо: издать распорядительный документ (приказ) об отнесении объекта основных средств к определенной группе и установлении для него срока полезного использования оформить акт о приеме-передаче объекта основных средств ОС-1(для зданий и сооружений оформляется форма ОС– 1а) и инвентарную карточку по форме ОС-6, при оформлении группы основных средств инвентарная карточка оформляется по форме ОС-6 а.

Для учета нематериальных активов рекомендуем

1. Вести регистр «Приобретение нематериальных активов» – данный регистр может иметь произвольную форму, но должен содержать информацию о всех затратах связанных с приобретением конкретного нематериального актива (при этом следует учитывать, что затраты на приобретение нематериальных активов учитываются с НДС), дате приема к учету, установленном сроке полезного использования. Данный регистр также может содержать расчет месячной суммы износа данного нематериального актива.

2. При постановке на учет нематериального актива необходимо: издать распорядительный документ

принятии на учет объекта нематериального актива и установлении для него срока полезного использования, оформить карточку учета нематериальных активов по форме НМА-1.

ООО «ИНТЕРФИНАНС МВ»

109210, г. Москва, ____________________

ПРИКАЗ № 7-НМА

г. Москва 10 августа 20__ г.

«Об основных средствах»

ПРИКАЗЫВАЮ:

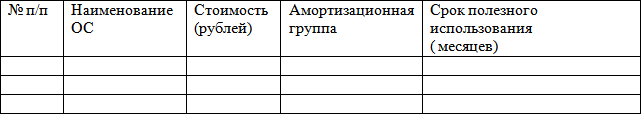

1. Принять на учет следующие основные средства, с отнесением их к амортизационным группам и определить им следующие сроки полезного использования

2. Бухгалтерии оформить соответствующие документы

Генеральный директор ____________________

С приказом ознакомлен

Для учета кадров рекомендуем:

Оформить распорядительным документом штатное расписание

по форме Т-3 которое применяется для оформления структуры, штатного состава и штатной численности организации в соответствии с ее Уставом (Положением). Штатное расписание содержит перечень структурных подразделений, должностей, сведения о количестве штатных единиц, должностных окладах, надбавках и месячном фонде заработной платы. Утверждается приказом (распоряжением) руководителя организации или уполномоченным им лицом. Изменения в штатное расписание вносятся в соответствии с приказом (распоряжением) руководителя организации или уполномоченного им лица.

При приеме работника следует заключить с ним трудовой контракт в котором необходимо оговорить выполняемые работником трудовые обязанности, трудовой распорядок, формы оплаты труда (и возможного премирования), права и обязанности работника, права и обязанности работодателя. Если работник принимается для исполнения временной работы, оформляется срочный трудовой контракт (Примерная форма срочного трудового контракта).

Кроме того, оформляется Приказ о приеме на работу по форме Т-1а. Данная форма составляется лицом, ответственным за прием, на всех лиц, принимаемых на работу в организацию. При оформлении приказа о приеме на работу указываются наименование структурного подразделения, профессия (должность), испытательный срок, если работнику устанавливается испытание при приеме на работу, а также условия приема на работу и характер предстоящей работы (по совместительству, в порядке перевода из другой организации, для замещения временно отсутствующего работника, для выполнения определенной работы и др.).

Подписанный руководителем организации или уполномоченным на это лицом приказ (распоряжение) объявляют работнику) под расписку. На основании приказа в трудовую книжку вносится запись о приеме на работу, заполняется личная карточка (по форме Т-2.), а в бухгалтерии открывается лицевой счет работника (форма Т-54а).

Личная карточка работника по форме Т-2. заполняются на лиц, принятых на работу, на основании приказа (распоряжения) о приеме на работу (форма Т-1 или Т-1а), трудовой книжки, паспорта, военного билета, документа об окончании учебного заведения, страхового свидетельства государственного пенсионного страхования, свидетельства о постановке на учет в налоговом органе и других документов, предусмотренных законодательством, а также сведений, сообщенных о себе работником.

Коды в зонах кодирования проставляются в соответствии с общероссийскими классификаторами: информации о населении (ОКИН), профессий рабочих, должностей служащих и тарифных разрядов (ОКПДТР), специальностей по образованию (ОКСО).

При заполнении п. 5 «Знание иностранного языка» раздела 1 формы Т-2 указывается степень знания языка: «владею свободно», «читаю и могу объясниться», «читаю и перевожу со словарем».

Стаж работы (общий, непрерывный, дающий право на надбавку за выслугу лет, дающий право на другие льготы, установленные в организации и др.) рассчитывается на основании записей в трудовой книжке и (или) иных подтверждающих соответствующий стаж документов.

При изменении сведений о работнике в его личную карточку вносятся соответствующие данные, которые заверяются подписью работника кадровой службы (на малых предприятиях зачастую функции кадрового работника возложены на бухгалтера).

Основными документами, на основании которых заполняется раздел II «Сведения о воинском учете», являются:

военный билет (или временное удостоверение, выданное взамен военного билета) – на граждан, пребывающих в запасе;

удостоверение гражданина, подлежащего призыву на военную службу, – на граждан, подлежащих призыву на военную службу.

На граждан, пребывающих в запасе:

п. 1 «Категория запаса» на офицеров запаса не заполняется;

п. 3 «Состав (профиль)» – заполняется без сокращения (например, «командный», «медицинский» или «солдаты», «матросы» и т. п.);

п. 4 «Полное кодовое обозначение ВУС» – записывается полное обозначение (шесть цифр, например «021101» или шесть цифр и буквенный знак, например, «113194A»);

п. 5 «Категория годности к военной службе» – записывается буквами: А (годные к военной службе), Б (годные к военной службе с незначительными ограничениями), В (ограничено годные к военной службе) или Г (временно не годные к военной службе). При отсутствии записей в соответствующих пунктах военного билета проставляется категория «А»;

в п. 7 «Состоит на воинском учете» заполняется (простым карандашом):

строка а) – в случаях наличия мобилизационного предписания и (или) штампа о выдаче и изъятии мобилизационных предписаний;

строка б) – на граждан, забронированных за организацией на период мобилизации и на военное время.

На граждан, подлежащих призыву на военную службу:

пункты:

п. 1 «Категория запаса», п. 3 «Состав (профиль)», п. 4 «Полное кодовое обозначение ВУС» и п. 7 «Состоит на воинском учете» не заполняются;

п. 2 «Воинское звание» – делается запись «подлежит призыву»;

п. 5 «Категория годности к военной службе» – записывается буквами: А (годные к военной службе), Б (годные к военной службе с незначительными ограничениями), В (ограничено годные к военной службе), Г (временно не годные к военной службе) или Д (не годные к военной службе). Заполняется на основании записи в удостоверении гражданина, подлежащего призыву на военную службу.

Заполнение пунктов, специально не оговоренных в Инструкции, производится на основании информации из перечисленных документов.

В пункте 8 раздела II личной карточки гражданина, достигшего предельного возраста пребывания в запасе, или гражданина, признанного не годным к военной службе по состоянию здоровья, в свободной строке делается отметка «снят с воинского учета по возрасту» или «снят с воинского учета по состоянию здоровья».

В разделе III «Прием на работу, переводы на другую работу» с каждой записью, вносимой на основании приказа (распоряжения) о приеме на работу (форма Т-1) и приказа (распоряжения) о переводе на другую работу (форма Т-5), администрация обязана ознакомить работника под расписку в графе 6 формы Т-2.

В разделе «Отпуск» ведется учет всех видов отпусков, предоставляемых работнику в период работы в организации.

Раздел «Дополнительные сведения» заполняется для полноты учета сведений о сотрудниках, обучающихся в учебных заведениях, учета работающих инвалидов и др.

Внутренние перемещения работников на другую работу следует оформлять соответствующим приказом о переводе на другую работу по форме Т-5а которые заполняются работником кадровой службы, подписываются руководителем организации или уполномоченным им лицом, объявляются работнику(ам) под расписку. На основании приказа (распоряжения) о переводе на другую работу делаются отметки в личной карточке (формы Т-2), лицевом счете (формы Т-54), вносится запись в трудовую книжку.

Лицевой счет работника форма Т-54 применяется для отражения сведений о заработной плате, выплаченной работнику. Заполняются работником бухгалтерии. Применяется для записи всех видов начислений и удержаний из заработной платы работника на основании первичных документов по учету выработки и выполненных работ, отработанного времени и документов на разные виды оплат.

Предоставление работнику отпуска оформляется Приказом по форме Т-6 которая составляется работником кадровой службы или уполномоченным лицом, подписывается руководителем организации или уполномоченным им лицом, объявляются работнику под расписку. На основании приказа (распоряжения) о предоставлении отпуска делаются отметки в личной карточке (форма Т-2), лицевом счете (форма № Т-54) и производится расчет заработной платы, причитающейся за отпуск, по форме Т-60 «Записка-расчет о предоставлении отпуска работнику». При расчете среднего заработка для оплаты отпуска в графе 3 показывается общая сумма выплат, начисленных работнику за расчетный период, согласно правилам исчисления среднего заработка. В графах 4, 5 указывается количество рабочих (календарных) дней, часов, приходящихся на отработанное время в расчетном периоде. Графа «Количество часов расчетного периода» заполняется при расчете оплаты отпуска работнику, которому установлен суммированный учет рабочего времени.

При увольнении работника следует оформить соответствующий Приказ об увольнении по форме Т-8а, который заполняется работником кадровой службы, подписывается руководителем организации или уполномоченным им лицом, объявляется работнику под расписку. На основании приказа о прекращении действия трудового договора (контракта) делается запись в личной карточке (форма Т-2), лицевом счете (форма Т-54), трудовой книжке, производится расчет с работником по форме Т-61 «Записка-расчет при прекращении действия трудового договора (контракта) с работником».

При заполнении формы Т-61 при расчете среднего заработка для выплаты компенсации за неиспользованный отпуск, а также удержания за использованный авансом отпуск в графе 3 показывается общая сумма выплат, начисленных работнику за расчетный период согласно правилам исчисления среднего заработка. В графах 4, 5 указывается количество (календарных) рабочих дней, часов, приходящихся на отработанное время в расчетном периоде.

Графа «Количество часов расчетного периода» заполняется при расчете выплаты компенсации за неиспользованный отпуск работнику, которому установлен суммированный учет рабочего времени.

Учет кадров необходим, поскольку организация имеет право на применение упрощенной системы налогообложения в случае, если среднесписочное количество работников не превышает 100 человек.

Если в течение года в организации превышен данный предел численности работников, организация теряет право на применение упрощенной системы налогообложения и, следовательно, должна будет перейти на общую систему налогообложения. Данный переход будет связан с большими сложностями и потерями при восстановлении бухгалтерского и налогового учета, перерасчетом налогов, сборов и пени.

Рекомендуем производить регулярный контроль за среднесписочной численностью сотрудников.

Расчет среднесписочной численности работников производится на основании ежедневного учета списочной численности работников, которая должна уточняться на основании приказов о приеме, переводе работников на другую работу и прекращении трудового договора (контракта).

Данные о численности работников за каждый рабочий день отражаются в табелях учета использования рабочего времени работников, на основании которого устанавливается численность работников, явившихся и не явившихся на работу, в организации.

При определении среднесписочной численности работников некоторые работники списочной численности не включаются в среднесписочную численность. К таким работникам относятся:

• женщины, находившиеся в отпусках по беременности и родам, в отпусках в связи с усыновлением новорожденного ребенка непосредственно из родильного дома, а также в дополнительном отпуске по уходу за ребенком;

• работники, обучающиеся в образовательных учреждениях и находившиеся в дополнительном отпуске без сохранения заработной платы, а также поступающие в образовательные учреждения, находившиеся в отпуске без сохранения заработной платы для сдачи вступительных экзаменов.

Лица, работавшие неполное рабочее время в соответствии с трудовым договором (контрактом) или переведенные по письменному заявлению работника на работу на неполное рабочее время, при определении среднесписочной численности работников учитываются пропорционально отработанному времени.

Расчет средней численности этой категории работников производится в следующем порядке.

Сначала определяется общее количество человеко-дней, отработанных этими работниками, для чего общее число отработанных человеко-часов в отчетном месяце делится на продолжительность рабочего дня, исходя из продолжительности рабочей недели:

• 40 часов – на 8 часов (при пятидневной рабочей неделе) или на 6,67 часа (при шестидневной рабочей неделе);

• 36 часов – на 7,2 часа (при пятидневной рабочей неделе) или на 6 часов (при шестидневной рабочей неделе);

• 24 часа – на 4,8 часа (при пятидневной рабочей неделе) или на 4 часа (при шестидневной рабочей неделе).

Затем определяется средняя численность не полностью занятых работников за отчетный период, для чего число отработанных человеко-дней делится на число рабочих дней по календарю в отчетном месяце.

За дни болезни, отпуска, неявок (приходящиеся на рабочие дни по календарю) в число отработанных человеко-часов условно включаются часы по предыдущему рабочему дню (в отличие от методологии, принятой для учета количества отработанных человеко-часов). Для определения численности таких работников (с целью последующего включения в расчет среднесписочной численности) допускается применение упрощенного способа: если у работающих в организации неполное рабочее время составляет 4 часа в день, то эти работники учитываются как 0,5 человека за каждый рабочий день.

Следует иметь в виду, что лица, переведенные на неполное рабочее время по инициативе администрации (без письменного заявления работника), учитываются в среднесписочной численности работников как целые единицы.

Среднесписочная численность работников за квартал определяется путем суммирования среднесписочной численности работников за все месяцы работы организации в квартале и деления полученной суммы на три. Следовательно, численность работников за отчетный период должна определяться посредством деления соответственно на три, шесть и девять.

Среднесписочная численность работников за год (налоговый период) определяется путем суммирования среднесписочной численности работников за все месяцы отчетного года и деления полученной суммы на 12.

При превышении среднесписочной численности работника в налоговом периоде более 100 человек, организация или индивидуальный предприниматель теряет право на использование упрощенной системы налогообложения.

Среднесписочная численность работников, работавших неполный месяц (например, во вновь созданных производствах, имеющих сезонный характер производства), определяется путем деления суммы численности работников списочного состава за все дни работы организации в отчетном месяце, включая выходные и праздничные (нерабочие) дни за период работы, на общее число календарных дней в отчетном месяце.

Средняя численность внешних совместителей исчисляется в соответствии с порядком определения средней численности лиц, работавших неполное рабочее время.

Средняя численность работников, выполнявших работу по договорам гражданско-правового характера, за месяц исчисляется по методологии определения среднесписочной численности. Эти работники учитываются за каждый календарный день как целые единицы в течение всего срока действия этого договора. За выходной или праздничный (нерабочий) день принимается численность работников за предшествующий рабочий день.

ООО «ИНТЕРФИНАНС МВ»

109210, г. Москва, ____________________

ПРИКАЗ № 3-К

г. Москва 01 июня 20__ г.

«Об утверждении штатного расписания с 01 июня 20__ г.»

ПРИКАЗЫВАЮ:

1. Утвердить штатное расписание с 01 июня 20__ г.

Приложение: штатное расписание с 01 июня 20__ г.

Генеральный директор ____________________

именуемый(ая) в дальнейшем «Работник», с другой стороны, заключили настоящий трудовой договор (контракт) о нижеследующем:

1. Предмет трудового договора (контракта)

1.1. По настоящему трудовому договору (контракту) Работник обязуется выполнять обязанности по профессии (должности) с подчинением трудовому распорядку организации, а Работодатель обязуется обеспечивать Работнику необходимые условия работы, своевременную выплату заработной платы, необходимые социально – бытовые условия в соответствии с действующим законодательством, локальными нормативными актами, коллективным договором и настоящим трудовым договором (контрактом).

2. Общие положения

2.1. Трудовой договор (контракт) заключается:

2.1.4. Трудовой договор (контракт) является договором (контрактом) по

2.1.5. Работнику устанавливается испытательный срок продолжительностью ____________________ месяц(а)

3. Права и обязанности сторон

3.3. Обязанности Работодателя

3.3.1. Организовать труд Работника, создать условия для безопасного и эффективного труда, своевременно выплачивать обусловленную трудовым договором (контрактом) заработную плату

3.3.2. Обеспечить безопасные условия и охрану труда на рабочем месте с предоставлением компенсаций Работнику за тяжелые работы и работы с вредными или опасными условиями труда

4. Режим работы, время отдыха и социально – бытовые условия

из них дополнительный отпуск:

4.4. Социально – бытовые условия, в том числе связанные со спецификой работы

5. Оплата труда

5.1. За выполнение обязанностей, предусмотренных настоящим договором (контрактом), Работнику устанавливается:

5.1.1. Оклад, надбавки к заработной плате и прочие денежные выплаты

6. Ответственность сторон

6.1. Работник несет ответственность в соответствии с законодательством:

6.1.1. За невыполнение или нарушение обязанностей, предусмотренных настоящим трудовым договором (контрактом);

6.1.2. За ущерб, причиненный Работодателю виновными действиями (бездействием) Работника;

6.1.3. За разглашение сведений, составляющих служебную или коммерческую тайну организации, указанных в приложении к настоящему трудовому договору (контракту).

6.2. Работодатель несет ответственность в соответствии с законодательством:

6.2.1. За нарушение или невыполнение обязательств по настоящему трудовому договору (контракту);

6.2.2. За причинение здоровью Работника вреда в связи с увечьем или профзаболеванием.

7. Иные условия трудового договора (контракта)

7.1. Порядок изменения условий договора, его продления, прекращения, расторжения: ____________________

7.2. Порядок разрешения споров: ____________________

7.3. Настоящий трудовой договор (контракт) составлен в количестве двух экземпляров (один экземпляр остается у работодателя, другой – передается работнику).

Для учета начисленной и выплаченной заработной платы рекомендуем:

1. Учитывать фактически отработанное сотрудниками время в табеле учета рабочего времени по форме Т-13 который применяется также для контроля за соблюдением работниками установленного режима рабочего времени, для получения данных об отработанном времени, расчета заработной платы, а также для составления статистической отчетности по труду. Данный документ составляется в одном экземпляре уполномоченным лицом, подписываются руководителем структурного подразделения, работником кадровой службы, передаются в бухгалтерию.

2. Отметки в табеле о причинах неявок на работу или о работе в режиме неполного рабочего дня, о работе в сверхурочное время и других отступлениях от нормальных условий работы должны быть сделаны только на основании документов, оформленных надлежащим образом (листок нетрудоспособности, справка о выполнении государственных обязанностей и т. п.).

Учет использования рабочего времени осуществляется в табеле методом сплошной регистрации явок и неявок на работу либо путем регистрации только отклонений (неявок, опозданий и т. п.).

3. Для начисления и выдачи заработной платы используется платежная ведомость по форме Т-51 и платежная ведомость по форме Т-53 или расчетно-платежная ведомость по форме Т-49.

4. В случае временной нетрудоспособности работника при начислении пособий по временной нетрудоспособности работникам следует учитывать, что п.3 ст. 346.21 НК РФ предусмотрено, что налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшают сумму единого налога (квартального авансового платежа по единому налогу), исчисленного ими за налоговый (отчетный) период, на сумму страховых взносов на обязательное пенсионное страхование, уплачиваемых за этот же период времени, а также на сумму выплаченных работникам пособий по временной нетрудоспособности.

При этом сумма единого налога (квартального авансового платежа по единому налогу) не может быть уменьшена более чем на 50 процентов по страховым взносам на обязательное пенсионное страхование.

При применении данного положения следует иметь в виду, что обязательному социальному страхованию граждан, работающих в организациях и у индивидуальных предпринимателей, применяющих специальные налоговые режимы, и некоторых других категорий граждан» гражданам, работающим по трудовым договорам, заключенным с организациями или индивидуальными предпринимателями, перешедшими на упрощенную систему налогообложения (далее – работодатели), пособие по временной нетрудоспособности (за исключением пособий по временной нетрудоспособности в связи с несчастным случаем на производстве или профессиональным заболеванием) выплачивается за счет средств Фонда социального страхования Российской Федерации, поступающих из средств единого налога для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, – в части суммы пособия, не превышающей за полный календарный месяц одного минимального размера оплаты труда (с 1 сентября 2005 года он составляет 800 рублей, а с 1 мая 2006 года – будет составлять 1100 рублей), и средств работодателей – в части суммы пособия, превышающей один минимальный размер оплаты труда.

Расчет представляется не позднее 20 апреля (за I квартал текущего расчетного периода), 20 июля (за полугодие) и 20 октября (за 9 месяцев).

По окончании расчетного периода в территориальные органы МНС России в срок не позднее 30 марта года, следующего за истекшим расчетным периодом, представляется Декларация по страховым взносам на обязательное пенсионное страхование. Расчетным периодом является календарный год.

Рекомендуем разработать соответствующий налоговый регистр для учета и накопления персональных сведений для каждого работника, содержащий в том числе следующие сведения:

• Год рождения

• Начисленная заработная плата за соответствующий месяц

• Начисленную сумму авансовых платежей на страховую часть трудовой пенсии

• Начисленную сумму авансовых платежей на накопительную часть трудовой пенсии

Учет кассовых операций во всех организациях вне зависимости от налогового режима (в том числе и для организаций перешедших на упрощенный налоговый режим) ведется на основании Порядка ведения кассовых операций. Расчет наличными средствами осуществляется с обязательным применением контрольно-кассовой техники согласно Федеральному закону «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и расчетов с использованием платежных карт», за исключением случаев предусмотренных п.п.2,3 ст.2 данного закона.

Организация должна вести кассовую книгу по форме КО-4, выдача средств из кассы оформляется расходным кассовым ордером по форме КО-2, получение средств в кассу оформляется приходным кассовым ордером по форме КО-1.

Учет обязательств в случае исполнения функций налогового агента а также в случаях возникновения налоговой базы по прочим налогам (налог на рекламу, транспортный налог, платежи за землю, прочие местные налоги).

Несмотря на то, что в общем случае организации и индивидуальные предприниматели, перешедшие на упрошенную систему налогообложения, освобождаются от уплаты налога на добавленную стоимость и налога на прибыль, в случае исполнения ими функций налоговых агентов исчисление и уплата этих налогов необходима, а, значит, необходима и организация налогового учета.

В статье 24 НК РФ установлены общие обязанности налоговых агентов. Налоговыми агентами признаются лица, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд) налогов.

Налоговые агенты имеют те же права, что и налогоплательщики. Налоговые агенты обязаны правильно и своевременно:

исчислять, удерживать из средств, выплачиваемых налогоплательщикам, и перечислять в бюджеты (внебюджетные фонды) соответствующие налоги;

в течение одного месяца письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог у налогоплательщика и о сумме задолженности налогоплательщика;

вести учет выплаченных налогоплательщикам доходов, удержанных и перечисленных в бюджеты (внебюджетные фонды) налогов, в том числе персонально по каждому налогоплательщику;

представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов.

Налоговые агенты перечисляют удержанные налоги в порядке, предусмотренном НК РФ для уплаты налога налогоплательщиком.

За неисполнение или ненадлежащее исполнение возложенных на него обязанностей налоговый агент несет ответственность в соответствие с законодательством Российской Федерации.

Наиболее распространенными случаями, когда индивидуальные предприниматели выполняют обязанности налогового агента, является аренда государственного или муниципального имущества, а также удержание и перечисление налога на доходы физических лиц. Таким образом, несмотря на то, что в общем случае индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения, освобождаются от уплаты налога на добавленную стоимость и налога на прибыль, в перечисленных ситуациях исчисление и уплата налога необходимы, а значит, необходима и организация налогового учета.

Рекомендуем разработать соответствующие регистры для учета возникающих налоговых обязательств.

Данные регистры должны содержать дату возникновения обязательств по налогам (например дату исчисления арендной платы по арендованному у государства или муниципального органа имущества, дату выплаты физическому лиц дохода, дату произведения расходов на рекламу и т. д., налоговую базу, (т. е. либо сумму арендной платы, сумму дохода выплаченную физическому лицу, сумму расходов на рекламу) и сумму начисленного налога.

Данный регистр также может содержать данные о уплате налога в бюджет, что значительно упростит процедуру контроля за полнотой уплаты данного налога.

Необходимые налоговые регистры

Декларация по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Представляется по итогам отчетного периода (квартал) не позднее 25 дней с даты окончания периода, по итогам налогового периода (год) не позднее чем 31 марта следующего года.

1. Следующие регистры представляются в налоговую инспекцию в случае возникновения обязанностей по уплате данных налогов:

2.1. Декларация по НДС.

Организации, перешедшие на упрощенную систему налогообложения, учета и отчетности, но исполняющие обязанности налогового агента, представляют титульный лист, разделы 1.2 и 2.2 декларации за налоговый период, установленный пунктом 2 статьи 163 НК РФ, который установлен как квартал для налоговых агентов с ежемесячными в течение квартала суммами облагаемыми НДС суммами арендной платы без учета налога и налога с продаж, не превышающими один миллион рублей, если суммы облагаемой базы по НДС превышают данный предел, то налоговый период устанавливается как месяц.

2.2. Сведения о доходах физических лиц

Налоговые агенты ведущие учет доходов полученных от них физическими лицами в Налоговой карточке по форме 1-НДФЛ.

Налог карточка 1-НДФЛ. предназначена для учета налоговыми агентами персонально по каждому налогоплательщику – физическому лицу.

Данные о доходах физического лица представляются налоговыми агентами в налоговые органы по форме 2-НДФЛ.

Исчисление сумм и уплата налога в соответствии с настоящей статьей производятся в отношении всех доходов физического лица, источником которых является налоговый агент с зачетом ранее удержанных сумм налога.

Налоговый агент не исчисляет налог с доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 214.1, 227 и 228 НК РФ в частности:

– доходов по операциям с ценными бумагами и операциям с финансовыми инструментами срочных сделок, базисным активом по которым являются ценные бумаги

– доходов индивидуальных предпринимателей и других лиц, занимающихся частной практикой

– доходов поименованных в ст. 228 НК РФ

Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику, при фактической выплате указанных денежных средств налогоплательщику либо по его поручению третьим лицам. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплаты.

При невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в течение одного месяца с момента возникновения соответствующих обстоятельств письменно сообщить в налоговый орган по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика. Невозможностью удержать налог, в частности, признаются случаи, когда заведомо известно, что период, в течение которого может быть удержана сумма начисленного налога, превысит 12 месяцев.

2.3 Декларация по транспортному налогу.

Объектом налогообложения данным налогом согласно ст. 358 НК РФ признаются зарегистрированные в установленном порядке транспортные средства, при этом налогоплательщики (т. е. лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со ст.358 НК РФ,) обязаны подать в налоговый орган Сведения о транспортных средствах.

Налоговые ставки устанавливаются ст. 361 НК РФ и ст. 6 Закона г. Москвы от 23.10.2002 № 48 в зависимости от мощности двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, одну регистровую тонну транспортного средства или единицу транспортного средства.

Для организаций выбравших в качестве объекта налогообложения доходы минус расходы усложняется налоговый учет, поскольку появляется дополнительный объект учета – расходы. Обязанности и способ ведения бухгалтерского учета основных средств и нематериальных активов остается прежним.

Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, ведут учет доходов и расходов в порядке, установленном главой 26.2 НК РФ.

Список доходов, как и в предыдущем случае, определяется согласно ст.346.15 НК РФ.

Закрытый перечень расходов учитываемых при формировании облагаемой базы приведен в ст. 346.16 НК РФ. К ним относятся:

расходы на приобретение основных средств

1) в отношении основных средств, приобретенных в период применения упрощенной системы налогообложения, – в момент ввода этих основных средств в эксплуатацию;

2) в отношении основных средств, приобретенных налогоплательщиком до перехода на упрощенную систему налогообложения, стоимость основных средств включается в расходы на приобретение основных средств в следующем порядке:

в отношении основных средств со сроком полезного использования до трех лет включительно – в течение одного года применения упрощенной системы налогообложения;

в отношении основных средств со сроком полезного использования от трех до 15 лет включительно: в течение первого года применения упрощенной системы налогообложения – 50 процентов стоимости, второго года – 30 процентов стоимости и третьего года – 20 процентов стоимости;

в отношении основных средств со сроком полезного использования свыше 15 лет – в течение 10 лет применения упрощенной системы налогообложения равными долями от стоимости основных средств.

При этом в течение налогового периода расходы принимаются по отчетным периодам равными долями.

Стоимость основных средств принимается равной остаточной стоимости этого имущества на момент перехода на упрощенную систему налогообложения.

При определении сроков полезного использования основных средств следует руководствоваться Постановлением Правительства РФ от 01.01.2002 № 1.

Для тех видов основных средств, которые не указаны в этой Классификации, сроки их полезного использования устанавливаются налогоплательщиком в соответствии с техническими условиями и рекомендациями организаций-изготовителей.

расходы на приобретение нематериальных активов;

расходы на ремонт основных средств (в том числе арендованных);

арендные (в том числе лизинговые) платежи за арендуемое (в том числе принятое в лизинг) имущество;

материальные расходы;

расходы на оплату труда, выплату пособий по временной нетрудоспособности в соответствии с законодательством Российской Федерации;

расходы на обязательное страхование работников и имущества, включая страховые взносы на обязательное пенсионное страхование, взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством Российской Федерации;

суммы налога на добавленную стоимость по приобретаемым товарам (работам и услугам);

проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов), а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

расходы на обеспечение пожарной безопасности налогоплательщика в соответствии с законодательством Российской Федерации, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны

расходы на услуги по охране имущества, и иных услуг охранной деятельности;

суммы таможенных платежей, уплаченные при ввозе товаров на таможенную территорию Российской Федерации и не подлежащие возврату налогоплательщику в соответствии с таможенным законодательством Российской Федерации;

расходы на содержание служебного транспорта, а также расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством Российской Федерации;

расходы на командировки, в частности на:

проезд работника к месту командировки и обратно к месту постоянной работы;

наем жилого помещения. По этой статье расходов подлежат возмещению также расходы работника на оплату дополнительных услуг, оказываемых в гостиницах (за исключением расходов на обслуживание в барах и ресторанах, расходов на обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами);

суточные или полевое довольствие в пределах норм, утверждаемых Правительством Российской Федерации;

оформление и выдачу виз, паспортов, ваучеров, приглашений и иных аналогичных документов;

консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи и сборы;

плата государственному и (или) частному нотариусу за нотариальное оформление документов. При этом такие расходы принимаются в пределах тарифов, утвержденных в установленном порядке;

расходы на аудиторские услуги;

расходы на публикацию бухгалтерской отчетности, а также на публикацию и иное раскрытие другой информации, если законодательством Российской Федерации на налогоплательщика возложена обязанность осуществлять их публикацию (раскрытие);

расходы на канцелярские товары;

расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи;

расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам относятся также расходы на обновление программ для ЭВМ и баз данных;

расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания;

расходы на подготовку и освоение новых производств, цехов и агрегатов;

суммы налогов и сборов, уплаченные в соответствии с законодательством Российской Федерации о налогах и сборах;

расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации (уменьшенные на величину НДС по приобретаемым товарам).

Данный перечень расходов является закрытым, и все другие расходы, произведенные организацией не могут учитываться при формировании облагаемой базы.

Организациям, применяющим упрощенную систему налогообложения, учета и отчетности, предоставляется право оформления первичных документов бухгалтерской отчетности и ведения Книги учета доходов и расходов по упрощенной форме.

При выборе в качестве объекта налогообложения доходов, уменьшенных на величину расходов, заполняются все разделы книги доходов и расходов.

Хотя для организаций, перешедших на упрощенную систему налогообложения, формирование Приказа по учетной политике не является обязательным, но в случае выбора налоговой базы доходы, уменьшенные на величину расходов, формирование учетной политики и Приказа по учетной политике становится еще более необходимым чем в первом случае, поскольку практическая реализация кассового принципа учета доходов и расходов, являющегося для предпринимателей принудительным, сталкивается с множеством нюансов. Нормативных документов по кассовому методу, недостаточно. В то же время, многие учетные вопросы допускают неоднозначное решение, что может породить налоговые споры. В практике налогоплательщиков-организаций неоднозначность, альтернативность снимается соответствующими положениями учетной политики. Поэтому настоятельно рекомендуем оформить Приказ по учетной политике.

Должностные обязанности и материальная ответственность работников.

При выборе в качестве объекта налогообложения доходы, уменьшенные на расходы, возникает необходимость для ведения налогового (бухгалтерского) учета подтверждать производимые расходы, для этого рекомендуем:

определить порядок сдачи отчетности подотчетными лицами и издать соответствующий Приказ;

заключить Договоры о полной материальной ответственности.

с работниками отвечающими за сохранность материальных ценностей (кассиры, работники склада и д.р. материально ответственные лица).

Перечень должностей и лиц с которыми заключаются договоры о полной материальной ответственности приведен в Постановлении Минтруда РФ от 31.12.2002 № 85;

наладить складской учет товаров и материалов;

составить должностные инструкции для основного штата сотрудников (например, должностная инструкция главного бухгалтера, должностная инструкция бухгалтера и т. д.).

Для учета основных средств рекомендуем:

1. Вести регистр «Приобретение основных средств» – данный регистр может иметь произвольную форму, но должен содержать информацию обо всех затратах, связанных с приобретением конкретного основного средства (при этом следует учитывать, что затраты на приобретение основного средства учитываются с НДС), дате ввода в эксплуатацию, присвоенной амортизационной группе с учетом Постановления Правительства РФ от 01.01.2002 № 1 «О классификации основных средств включаемых в амортизационные группы», установленном сроке полезного использования. Данный регистр также может содержать расчет месячной суммы износа данного основного средства.

2. При вводе в эксплуатацию основного средства необходимо: издать распорядительный документ об отнесении объекта основных средств к определенной группе и установлении для него срока полезного использования, оформить акт о приеме-передаче объекта основных средств ОС-1(для зданий и сооружений оформляется форма ОС– 1а) и инвентарную карточку по форме ОС-6, при оформлении группы основных средств инвентарная карточка оформляется по форме ОС-6 а.

Для учета нематериальных активов рекомендуем:

1. Вести регистр «Приобретение нематериальных активов» – данный регистр может иметь произвольную форму, но должен содержать информацию о всех затратах связанных с приобретением конкретного нематериального актива (при этом следует учитывать, что затраты на приобретение нематериальных активов учитываются с НДС), дате приема к учету, установленном сроке полезного использования. Данный регистр также может содержать расчет месячной суммы износа данного нематериального актива.

2. При постановке на учет нематериального актива необходимо: издать распорядительный документ о принятии на учет объекта нематериального актива и установлении для него срока полезного использования, оформить карточку учета нематериальных активов по форме НМА-1.

Для учета кадров рекомендуем:

1. Оформить распорядительным документом штатное расписание по форме Т-3, которое применяется для оформления структуры, штатного состава и штатной численности организации в соответствии с ее Уставом (Положением). Штатное расписание содержит перечень структурных подразделений, должностей, сведения о количестве штатных единиц, должностных окладах, надбавках и месячном фонде заработной платы. Утверждается приказом (распоряжением) руководителя организации или уполномоченным им лицом. Изменения в штатное расписание вносятся в соответствии с приказом (распоряжением) руководителя организации или уполномоченного им лица.

2. При приеме работника следует заключить с ним трудовой контракт в котором необходимо оговорить выполняемые работником трудовые обязанности, трудовой распорядок, формы оплаты труда (и возможного премирования), права и обязанности работника, права и обязанности работодателя. Если работник принимается для исполнения временной работы, оформляется срочный трудовой контракт.

3. Кроме того оформляется Приказ о приеме на работы по форме Т-1а. Данная форма составляется лицом, ответственным за прием, на всех лиц, принимаемых на работу в организацию. При оформлении приказа о приеме на работу указываются наименование структурного подразделения, профессия (должность), испытательный срок, если работнику устанавливается испытание при приеме на работу, а также условия приема на работу и характер предстоящей работы (по совместительству, в порядке перевода из другой организации, для замещения временно отсутствующего работника, для выполнения определенной работы и др.) подписанный руководителем организации или уполномоченным на это лицом приказ (распоряжение) объявляют работнику) под расписку. На основании приказа в трудовую книжку вносится запись о приеме на работу, заполняется личная карточка (по форме Т-2.), а в бухгалтерии открывается лицевой счет работника (форма Т-54а).

4. Личная карточка работника по форме Т-2. заполняются на лиц, принятых на работу, на основании приказа (распоряжения) о приеме на работу (форма Т-1 или Т-1а), трудовой книжки, паспорта, военного билета, документа об окончании учебного заведения, страхового свидетельства государственного пенсионного страхования, свидетельства о постановке на учет в налоговом органе и других документов, предусмотренных законодательством, а также сведений, сообщенных о себе работником.

5. Внутренние перемещения работников на другую работу следует оформлять соответствующим приказом о переводе на другую работу по форме Т-5а которые заполняются работником кадровой службы, подписываются руководителем организации или уполномоченным им лицом, объявляются работнику(ам) под расписку. На основании приказа (распоряжения) о переводе на другую работу делаются отметки в личной карточке (формы Т-2), лицевом счете (формы Т-54), вносится запись в трудовую книжку.

6. Лицевой счет работника форма Т-54 применяется для отражения сведений о заработной плате, выплаченной работнику. Заполняются работником бухгалтерии. Применяется для записи всех видов начислений и удержаний из заработной платы работника на основании первичных документов по учету выработки и выполненных работ, отработанного времени и документов на разные виды оплат.

7. Предоставление работнику отпуска оформляется Приказом по форме Т-6 которая составляется работником кадровой службы или уполномоченным лицом, подписывается руководителем организации или уполномоченным им лицом, объявляются работнику под расписку. На основании приказа (распоряжения) о предоставлении отпуска делаются отметки в личной карточке (форма Т-2), лицевом счете (форма № Т-54) и производится расчет заработной платы, причитающейся за отпуск, по форме Т-60 «Записка-расчет о предоставлении отпуска работнику». При расчете среднего заработка для оплаты отпуска в графе 3 показывается общая сумма выплат, начисленных работнику за расчетный период, согласно правилам исчисления среднего заработка. В графах 4, 5 указывается количество рабочих (календарных) дней, часов, приходящихся на отработанное время в расчетном периоде. Графа «Количество часов расчетного периода» заполняется при расчете оплаты отпуска работнику, которому установлен суммированный учет рабочего времени.

8. При увольнении работника следует оформить соответствующий Приказ об увольнении по форме Т-8а, который заполняется работником кадровой службы, подписывается руководителем организации или уполномоченным им лицом, объявляется работнику под расписку. На основании приказа о прекращении действия трудового договора (контракта) делается запись в личной карточке (форма Т-2), лицевом счете (форма Т-54), трудовой книжке, производится расчет с работником по форме Т-61 «Записка-расчет при прекращении действия трудового договора (контракта) с работником».

9. При заполнении формы Т-61 при расчете среднего заработка для выплаты компенсации за неиспользованный отпуск, а также удержания за использованный авансом отпуск в графе 3 показывается общая сумма выплат, начисленных работнику за расчетный период согласно правилам исчисления среднего заработка. В графах 4, 5 указывается количество (календарных) рабочих дней, часов, приходящихся на отработанное время в расчетном периоде. Графа «Количество часов расчетного периода» заполняется при расчете выплаты компенсации за неиспользованный отпуск работнику, которому установлен суммированный учет рабочего времени.

Рекомендуем производить регулярный контроль за среднесписочной численностью сотрудников согласно методике приведенной в предыдущем разделе.

Для учета начисленной и выплаченной заработной платы рекомендуем:

1. Учитывать фактически отработанное сотрудниками время в табеле учета рабочего времени по форме Т-13, который применяется также для контроля за соблюдением работниками установленного режима рабочего времени (более подробно см. в предыдущем разделе).

2. Для начисления и выдачи заработной платы используется платежная ведомость по форме Т-51 и платежная ведомость по форме Т-53 или расчетно-платежная ведомость по форме Т-49.

По окончании расчетного периода в территориальные органы МНС России в срок не позднее 30 марта года, следующего за истекшим расчетным периодом, представляется. Расчетным периодом является календарный год.

Рекомендуем разработать соответствующий налоговый регистр для учета и накопления персональных сведений для каждого работника в том числе:

• Год рождения;

• Начисленная заработная плата за соответствующий месяц;

• Начисленную сумму авансовых платежей на страховую часть трудовой пенсии;

• Начисленную сумму авансовых платежей на накопительную часть трудовой пенсии.

Учет кассовых операций во всех организациях вне зависимости от налогового режима (в том числе и для организаций перешедших на упрощенный налоговый режим) ведется на основании Порядка ведения кассовых операций утвержденных Письмом ЦБ РФ от 04.10.1993 № 18. Расчет с физическими лицами осуществляется с обязательным применением контрольно-кассовой техники согласно Федеральному закону «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и расчетов с использованием платежных карт», за исключением случаев предусмотренных п.п.2,3 ст.2 данного закона.

Организация должна вести кассовую книгу по форме КО-4, выдача средств из кассы оформляется расходным кассовым ордером по форме КО-2, получение средств в кассу оформляется расходным кассовым ордером по форме КО-1.

Учет обязательств в случае исполнения функций налогового агента, а также в случаях возникновения налоговой базы по прочим налогам (налог на рекламу, транспортный налог, платежи за землю, прочие местные налоги).

Несмотря на то, что в общем случае организации и индивидуальные предприниматели, перешедшие на упрошенную систему налогообложения, освобождаются от уплаты налога на добавленную стоимость и налога на прибыль, в случае исполнения ими функций налоговых агентов исчисление и уплата этих налогов необходима, а, значит, необходима и организация налогового учета (подробно о функциях налоговых агентов см. в предыдущем разделе)

Рекомендуем разработать соответствующие регистры для учета возникающих налоговых обязательств.

Данные регистры должны содержать дату возникновения обязательств по налогам (например, дату исчисления арендной платы по арендованному у государства или муниципального органа имущества, дату выплаты физическому лицу дохода, дату произведения расходов на рекламу и т. д., налоговую базу (либо сумму арендной платы, сумму дохода, выплаченную физическому лицу, сумму расходов на рекламу) и сумму начисленного налога.

Данный регистр также может содержать данные о уплате налога в бюджет, что значительно упростит процедуру контроля за полнотой уплаты данного налога.

Необходимые налоговые регистры

Декларация по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Представляется по итогам отчетного периода (квартал) не позднее 25 дней с даты окончания периода, по итогам налогового периода (год) не позднее чем 31 марта следующего года.

1. Следующие регистры представляются в налоговую инспекцию в случае возникновения обязанностей по уплате данных налогов:

2.1. Декларация по НДС.

Организации, перешедшие на упрощенную систему налогообложения, учета и отчетности, но исполняющие обязанности налогового агента, представляют титульный лист и раздел II декларации за налоговый период, установленный п. 2 ст. 163 НК РФ который установлен как квартал для налоговых агентов с ежемесячными в течение квартала суммами облагаемыми НДС суммами арендной платы без учета налога и налога с продаж, не превышающими один миллион рублей, если суммы облагаемой базы по НДС превышают данный предел, то налоговый период устанавливается как месяц.

2.2. Декларация по налогу на рекламу.

Форма и порядок заполнения данной декларации утверждены Постановлением Правительства Москвы от 25.12.2001 № 1185-ПП. Декларация представляется в налоговые органы налогоплательщиками – организациями и индивидуальными предпринимателями по месту своего учета в качестве налогоплательщика в срок не позднее 20 числа месяца, следующего за истекшим налоговым периодом.

При отсутствии у налогоплательщика в налоговом периоде объектов налогообложения по всем строкам и графам декларации ставятся прочерки.

2.3. Декларация по НДФЛ

Налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Исчисление сумм и уплата налога в соответствии с настоящей статьей производятся в отношении всех доходов физического лица, источником которых является налоговый агент с зачетом ранее удержанных сумм налога.

Налоговый агент не исчисляет налог с доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 214.1, 227 и 228 НК РФ в частности:

– доходов по операциям с ценными бумагами и операциям с финансовыми инструментами срочных сделок, базисным активом по которым являются ценные бумаги

– доходов индивидуальных предпринимателей и других лиц, занимающихся частной практикой

– доходов поименованных в ст. 228 НК РФ

Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику, при фактической выплате указанных денежных средств налогоплательщику либо по его поручению третьим лицам. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплаты.

При невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в течение одного месяца с момента возникновения соответствующих обстоятельств письменно сообщить в налоговый орган по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика. Невозможностью удержать налог, в частности, признаются случаи, когда заведомо известно, что период, в течение которого может быть удержана сумма начисленного налога, превысит 12 месяцев.

2.3 Декларация по транспортному налогу.

Объектом налогообложения данным налогом согласно ст. 358 НК РФ признаются зарегистрированные в установленном порядке транспортные средства, при этом налогоплательщики (т. е. лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со ст.358 НК РФ,) обязаны подать в налоговый орган Сведения о транспортных средствах.

Налоговые ставки устанавливаются ст. 361 НК РФ и ст. 6 Закона г. Москвы от 23.10.2002 № 48 в зависимости от мощности двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, одну регистровую тонну транспортного средства или единицу транспортного средства.